51提醒您,重点抢先看:

1、社保减免2022年4月30日截止

2、小微企业免征、缓缴税款

3、调整社保缴费年度为自然年度,养老保险全国统筹正逐步推进

4、个人所得税降了

5、生育津贴领取政策:缴费一个月也可直接领取

2021年整年,虽然疫情得到了有效控制,为了减轻企业负担,促进就业发展,国家最近又出台了相关社保减免,税务减免政策,一起来跟51看看吧~

社保减免2022年4月30日截止

刚刚,国家接连发布最新公告:

文中重点:降低企业社保负担,2022年延续实施阶段性降低失业保险、工伤保险费率政策。

针对服务业领域困难行业出台新政:

1、服务业:2022 年延续实施阶段性降低失业保险、工伤保险费率政策。对不裁员、少裁员的企业继续实施普惠性失业保险稳岗返还政策,在2022 年度将中小微企业返还比例从60%最高提至90%。符合条件的服务业市场主体可以享受。

2、餐饮业、零售业、旅游业:允许失业保险、工伤保险基金结余较多的省份对餐饮企业阶段性实施缓缴失业保险、工伤保险费政策,具体办法由省级人民政府确定。符合条件的餐饮企业提出申请,经参保地人民政府批准可以缓缴,期限不超过一年,缓缴期间免收滞纳金。

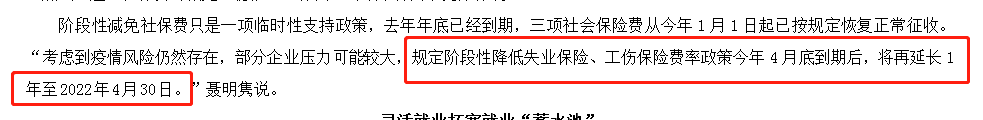

此前,为了减轻企业负担,促进就业发展,人力资源社会保障部办公厅、财政部办公厅、国家税务总局办公厅印发《关于2021年社会保险缴费有关问题的通知》,明确阶段性降低失业保险、工伤保险费率政策2021年4月底到期后,延续实施1年至2022年4月30日。

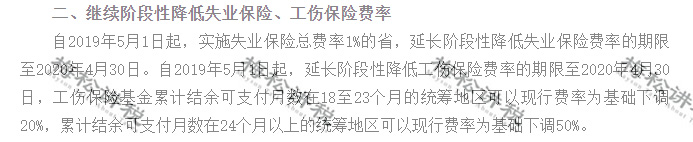

此前《国务院办公厅关于印发降低社会保险费率综合方案的通知》(国办发〔2019〕13号)规定:

该项政策因为疫情原因经过两次延期,此次政策明确表示该政策2022年会再次延长。虽然工伤保险和失业保险缴费比例不高,但费率的降低对于企业来说,在一定程度上还是降负了!

政策可能有地区政策差异,但目前几个重点城市北上广,基本都是在2022年4月30日截止。

北京市:

阶段性降低失业保险费率政策2021年4月30日到期后,延续实施1年至2022年4月30日。在阶段性降低失业保险费率期间,用人单位(含以单位方式参保的个体工商户)和本市灵活就业人员(含以个人身份参保的个体工商户雇主)缴纳失业保险总体费率均为1%。

根据国家规定的阶段性降低工伤保险费率条件,结合本市工伤保险基金累计结余情况,阶段性降低工伤保险费率政策2021年4月30日到期后,不延续实施。本市一类至八类行业用人单位工伤保险费率按现行费率正常征收,社会保险经办机构核定用人单位浮动费率时,按照调整后的费率执行。按项目参保的施工企业缴费费率按《关于做好北京市建筑业工伤保险工作的通知》(京人社工发〔2015〕218号)规定执行,费率为1%。

上海市:

失业保险继续执行1%的缴费费率;工伤保险行业基准费率继续阶段性下调20%,实施期限均延长到2022年4月30日。

广东省:

根据工伤保险基金省级统筹实施方案规定,广东省自2019年7月1日起实施工伤保险基金省级统筹,省级统筹工伤保险一类至八类行业基准费率标准(简称省标准)分别为0.2%、0.4%、0.6%、0.8%、0.9%、1.0%、1.2%、1.4%,并自2021年5月1日起正式执行,此前期间暂维持各市原工伤保险行业基准费率标准不变。

广东省人民政府网站发布《关于印发广东省进一步稳定和扩大就业若干政策措施的通知》提出,2021年5月1日至2022年4月30日,全省统一实施阶段性下调工伤保险费率50%的政策。

免征、缓缴税款

加大“小型微利企业”减税力度

除了社保减免政策,2月14日,李克强总理主持召开国务院常务会议,确定促进工业经济平稳增长和服务业特殊困难行业纾困发展的措施。

会议指出,当前工业经济稳定恢复态势仍不牢固,服务业因受疫情等影响存在一些特殊困难行业,近期要抓紧出台措施加大帮扶。在税费政策方面包括:

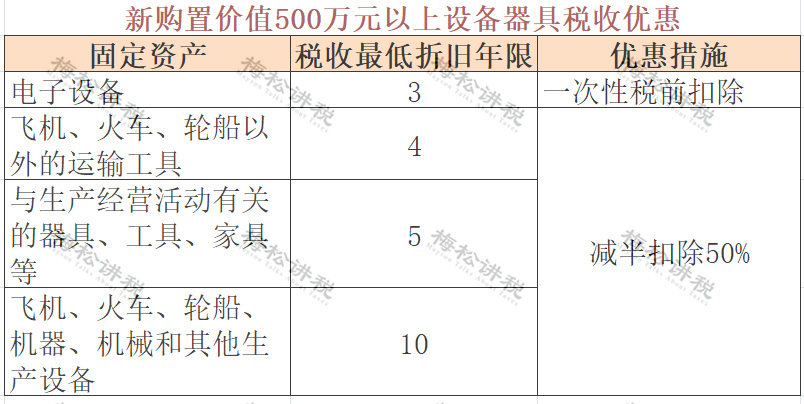

一是加大所得税减免,对中小微企业新购置价值500万元以上设备器具,折旧为3年的可一次性税前扣除,折旧为4年、5年、10年的可减半扣除。

适用政策的中小微企业范围:

1、信息传输业、建筑业、租赁和商务服务业,标准为从业人员2000人以下,或营业收入10亿元以下,或资产总额12亿元以下;

2、房地产开发经营,标准为营业收入20亿元以下或资产总额1亿元以下;

3、其他行业,标准为从业人员1000人以下或营业收入4亿元以下。

二是延长中小制造企业缓税政策。

国家税务总局公告2021年第30号,国家税务总局 财政部关于制造业中小微企业延缓缴纳2021年第四季度部分税费有关事项的公告,就制造业中小微企业(含个人独资企业、合伙企业、个体工商户,下同)延缓缴纳2021年第四季度部分税费有关事项做出了规定。

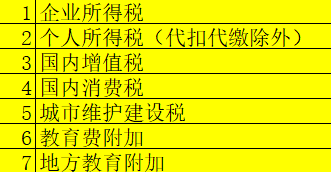

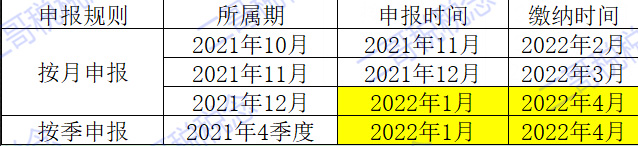

也就是说如果你是制造业中小微企业,那么在依法办理纳税申报下面这些税种后可以暂时不用缴纳税款。

其中,

制造业中型企业可以延缓缴纳各项税费金额的50%

制造业小微企业可以延缓缴纳全部税费。

延缓的期限为3个月,也就是说2021年10月所属期的税款,可以等到2022年2月申报1月所属期税款时候再一并缴纳。

三是扩大地方“六税两费”减免政策适用范围至全部小型微利企业和个体工商户。

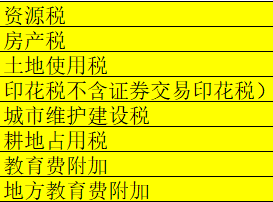

什么是六税两费?

财税〔2019〕13号,由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

政策执行期间是2019年1月1日到2021年12月31日。

此政策出台也是为了支持小微企业发展。允许地方政府在一定幅度内减征“六税两费”是新一轮小微企业普惠性减税降费政策措施的重要组成部分。

目前,31个省市区均发文一律顶格50%减征“六税两费”,也就是你享受的都是减半征收。

扩大地方“六税两费”减免政策适用主体范围至全部小型微利企业和个体工商户。以前主体就是小规模纳税人,如果主体扩大,那一般纳税人可能也能享受。

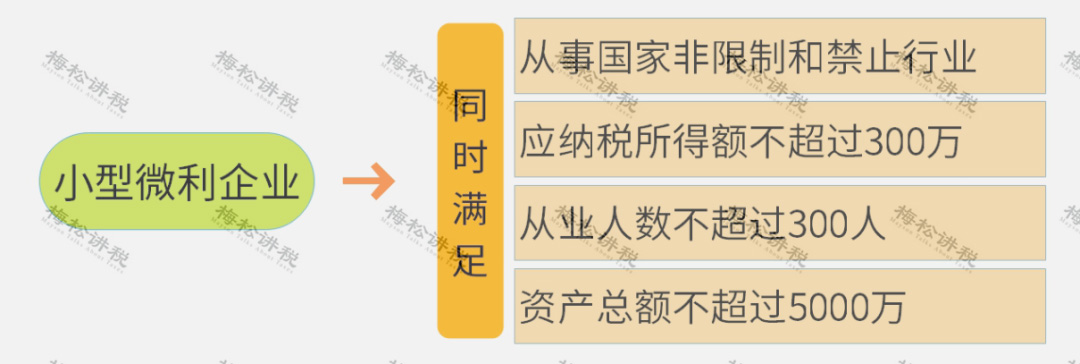

注:小型微利企业判断标准

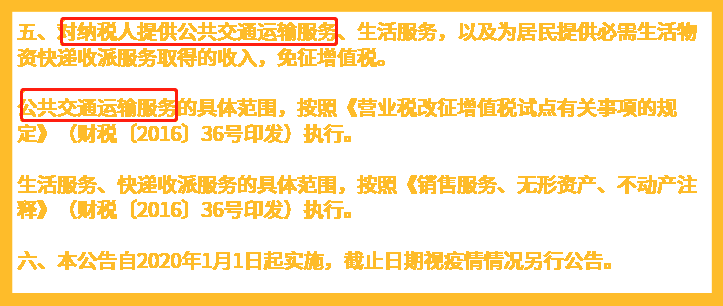

四是针对餐饮、零售、旅游、交通客运等特殊困难行业,加大阶段性税收减免、部分社保费缓交等支持,促进稳就业和消费恢复,2022年度免征公共交通运输服务增值税。

公共交通运输服务之前是有免税政策的。

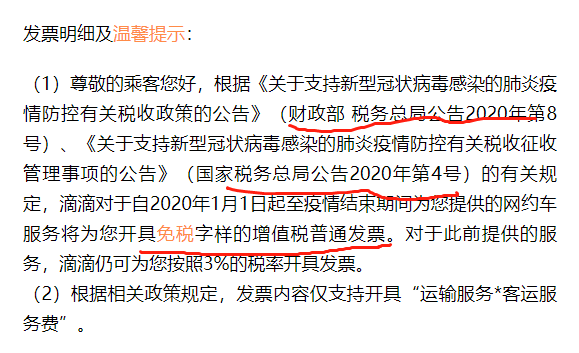

8号文的政策

根据《关于延续实施应对疫情部分税费优惠政策的公告》的规定:网约车疫情免征增值税的政策,执行期限为2020年1月1日至2021年3月31日。

而公交交通运输服务在36号文中是这样定义的。

这次看是否重新开始优惠。

五是对承租国有房屋的服务业小微企业和个体工商户,今年被列为疫情中高风险地区的减免6个月租金,其他地区减免3个月。

调整社保年度为自然年度

养老保险全国统筹逐步推进

目前全国各省对于社保缴费年度的设定暂未统一,存在两种标准:①每年7月到次年6月为一个“年度”;②每年1月到12月为一个“年度”。

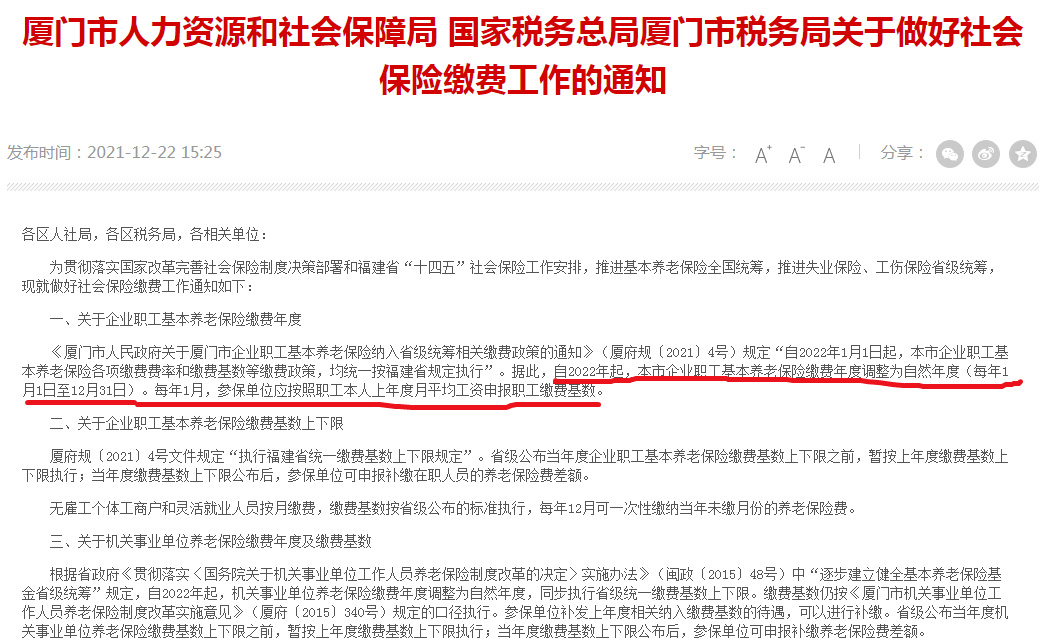

2022年开始,统一“社保缴费年度”也是国家推进企业职工基本养老保险全国统筹的一项重要措施。

全国多地也开始调整社保缴费年度,而且大部分是上调。

厦门市从1月起,将企业职工养老保险缴费年度调整为自然年度(每年1月1日至12月31日)。

江苏省也在2021年下半年11月的时候,公布了2022年1月31日—2022年12月31日的缴费基数。

江苏省也在2021年下半年11月的时候,公布了2022年1月31日—2022年12月31日的缴费基数。

(1)为什么要关注“社保缴费年度”?

一个城市,同一个年度只有一个缴费上下限标准,每年当地人社局都会更新缴费上下限标准。

因此对于企业来说,需要十分关注当地的“社保缴费年度”,关系到年度内的员工社保缴费标准调整、补差。同时,个别地区社保跨年度补缴难度加大、产生滞纳金,需要注意在年度截点,检查清楚单位参保缴费情况,以免增加企业风险!

(2)忘记调基申报怎么办?

如果没有在规定时间之前进行申报或者忘了申报,那社保基数将上调,这是《社会保险法》中的规定,如果你没有申报,就按照上一个月基数的110%作为新的申报基数。所以企业一定关注基数变化。

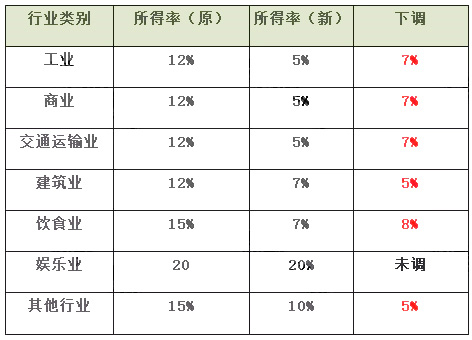

个人所得税 降了!

根据税务局通知,大幅度调低个体户、个独企业、合伙企业个人所得税应税所得率,调低六大行业所得率!

调低六大行业所得率:

适用范围:

1、定期定额个体工商户。

2、个体工商户、个人独资企业投资人、合伙企业的个人合伙人以及个人从事其他生产、经营活动取得的生产经营所得,实行核定征收的。

生育津贴领取规则有变

缴费一个月也可直接领取

在广东省发布的《广东省职工生育保险规定》中对分娩、终止妊娠或施行计划生育手术在2021年10月1日及之后的待遇享受时间、津贴申领及报销时限进行调整。从2021年10月1日开始执行!

两个变化值得注意!

变化一:缴纳时间变短

在以前如果想要享受生育保险待遇的话,广东省大部分地区都有要求必须交满1年的社保,并且生育当月还在缴纳状态才可以。

但新《生育规定》则取消了这一条件的限制,只要你在单位交满1个月的社保,下个月就可以享受生育保险的待遇。

这里的待遇就包括生育津贴的领取和生育费用的报销两大块。

变化二:领取时间变长

在新政发布钱,广东省对生育津贴和报销生育费用的申领和报销的要求必须是在生育后1年内进行办理。

但新规之后,从生育第二天之后一直到3年之内,都可以进行生育津贴申请和生育费用的报销。

版权所有 2006-2020 上海煦翔市场营销服务有限公司 沪ICP备20014294号